В ноябре индекс S&P 500 практически закрылся на том же уровне, что и месяцем ранее – 2080,41 пунктов, однако волатильность была настолько высокой, что в течение месяца рынок упал до 2016 пунктов, а затем вернулся к своему уровню закрытия. Для наглядности приводим ниже динамику фондового рынка.

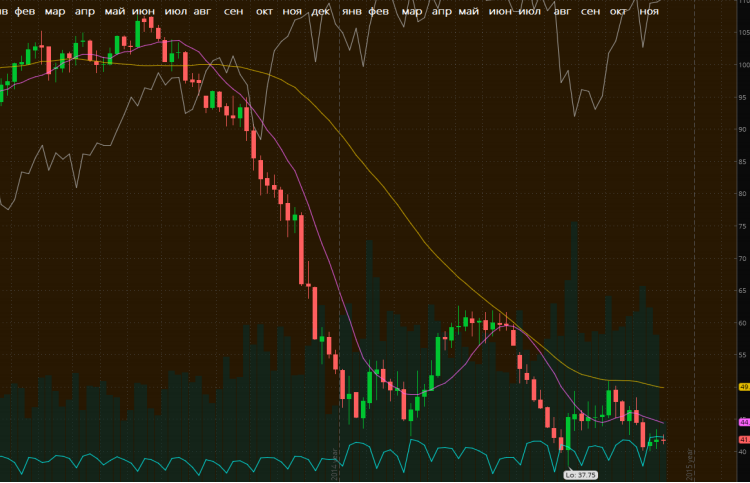

Движение индекса S&P500 с 1999 по 2015 гг., месячный график.

Как видно на рисунке, фондовый рынок США в течение последних 16 лет в основном имел четкое движение (как вверх, так и вниз). Основные периоды шоков приходятся на 2000-2002 гг. (кризис дот-комов) и 2008 год (мировой финансовый кризис). Причем, как правило, рынок падает всегда стремительно, из-за панических настроений. Примечательно, что после обоих шоков рынок восстанавливался до своего пика в течение пяти лет. Но характер движений рынка показывает, что первый обвал и первое восстановление проходили более плавно, чем аналогичный последующий цикл. Действия на рынке стали происходить более интенсивно, увеличилась волатильность.

Обратим внимание, что после восстановления рынка в 2012 году, остановки роста не было, а, наоборот, рост ускорился из-за присутствия на рынке Федеральной Резервной Системы США. Регулятор в 2010 году начал третью программу скупки долговых инструментов. Ежемесячно на рынок выливались $85 млрд. Такие инъекции вызвали у инвесторов быстрое привыкание, а рынок стал зависеть от действий ФРС. В октябре 2014 года регулятор объявил о прекращении действовавшей программы стимулирования экономики и заявил о готовности развернуться на 180 градусов – взять курс на сдерживающую денежно-кредитную политику путем постепенного повышения процентных ставок. Такое событие вызвало резкий рост волатильности в октябре (см. рис. ниже).

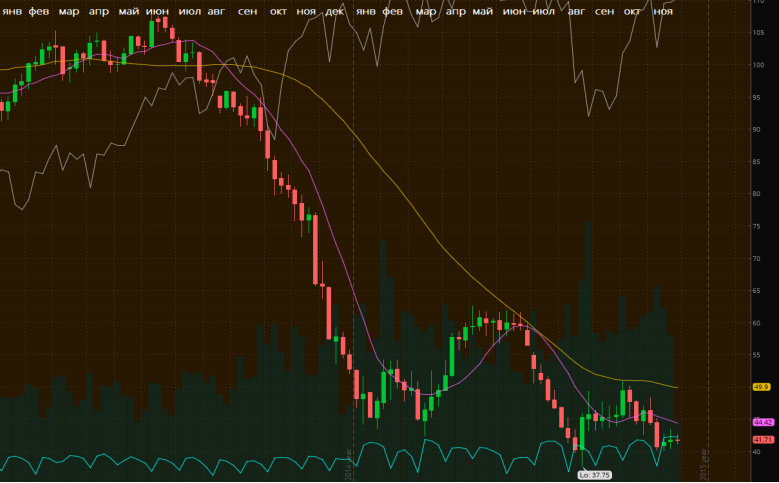

Движение индекса S&P500 с августа 2014 г. по ноябрь 2015 г., недельный график.

В целом, если в течение первых 12 лет с начала 21-го века рынок двигался технически красиво – имел четкую направленность, то стремительный рост фондового рынка после 2012 года, сопровождавшийся колоссальным накачиванием денежной массой, стал раскачивать рынок, и к концу 2014 года дошел до точки стагнации. Всю первую половину 2015 года рынок буквально стоял на месте, а с августа пошли первые попытки продавить рынок вниз. Весь год ФРС манипулировал настроениями инвесторов без каких-либо конкретных действий, что явилось одним из ключевых факторов, отрицательно повлиявших на объемы торгов.

С середины 2014 года нефть начала стремительное падение, упав на первой волне с 110 долларов США за баррель до 45 долларов США в январе 2015 года. Страны ОПЕК во главе с Саудовской Аравией, при этом, в течение года заявляли о том, что не будут снижать объемы добычи с целью сохранить долю рынка в ущерб краткосрочным прибылям. Официально говорилось о побуждении остановить США в их разработке шельфовых месторождений.

К июлю 2015 года цена за баррель нефти отскочила до 62-63 долларов США, после чего, одновременно с августовским падением фондового рынка и девальвацией валют практически всех развивающихся стран-экспортеров сырья, нефть продолжила падение до 37-38 долларов США за баррель. Кроме всего прочего, мы считаем, что низкие цены на нефть можно объяснить присутствием политической составляющей. Помимо экономических санкций, введенных против России странами Запада, по нашему мнению идет искусственное продавливание цен на нефть, которая является основной экспортной статьей Российской Федерации.

Движение цен на нефть марки WTI в 2014-2015 гг., недельный график.

Пробуксовка на рынках сырья связана с замедлением роста экономики Китая. Спрос на сырье в Китае резко упал, что негативно сказалось на ценах на металлы. Кроме того, мы частично связываем замедление роста в Китае также и с падением спроса на товары и услуги в Европе. Центральный банк Китая в связи с этим девальвировал юань в августе на 5%. Единственной на данный момент валютой, представляющей интерес в текущих условиях глобальной монетарной войны, является доллар США, который укрепляется по отношению ко всем основным валютам. Девальвационные ожидания в большинстве стран мира (а особенно в странах, экспортирующих нефть и металлы), и общая обстановка на рынках капитала побуждает инвесторов перекладывать свои капиталы из практически всех видов инструментов в доллар США. Динамика спроса на доллар, показывающая обратную корреляцию с динамикой нефти, проиллюстрирована на рисунке ниже.

Движение индекса доллара США в 2014-2015 гг., недельный график.

В целом, из сложившейся ситуации на мировых рынках мы видим, что на сегодняшний день США является единственным рынком, имеющим сколько-нибудь устойчивый рост экономики. Причем данный статус-кво, скорее всего, сохранится в среднесрочной перспективе. Мы не ожидаем стремительного восстановления цен на нефть и металлы. Спрос на товары и услуги, вероятно, не восстановится в среднесрочной перспективе. Замедление роста промышленности в Европе (частично из-за введенных санкций против РФ) и Китае не восстановится так быстро, как этого хотелось бы. Глобальная кампания против ИГИЛ потенциально может увеличить экономические барьеры. Федеральная Резервная Система США могла бы, наконец, приступить к фактическому увеличению процентных ставок и отбросить лишний шум вокруг этой темы, что проявило бы ясность на рынке и некоторую определенность для инвесторов. В принципе, пересмотр годового роста ВВП США с 1,3% до 2,1% в результате ускоренного роста в третьем квартале текущего года создает хорошую предпосылку для ФРС начать действовать уже в декабре.

С уважением,

Сейлханов Газиз,

Управляющий директор SKI Capital Partners, LLC.